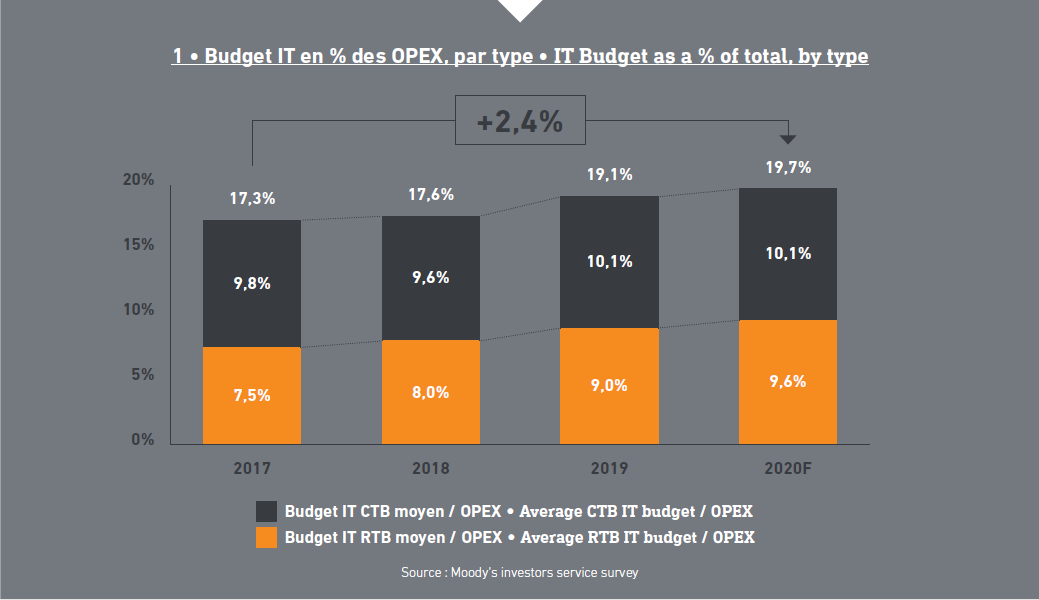

Selon Moody’s, les banques d’investissement mondiales ont investi 18,3% de leurs dépenses annuelles de frais de fonctionnement dans l’IT (environ 72 milliards USD), entre 2017 et 2019 (Illustration 1). Conjuguée à cela, la part des dépenses IT dans le total des frais de fonctionnement est en augmentation constante sur ladite période.

L’adoption d’une gestion frugale des investissements IT

Dans un contexte nécessaire de réduction des coûts, les banques doivent adopter une gestion frugale de leurs investissements IT, afin de réduire la part de ces dépenses dans leur compte de résultat.

La nature changeante des dépenses IT

Pour complexifier également cette gestion, la nature de ces dépenses a radicalement changé au sein des organismes bancaires. En effet, les dépenses IT sont désormais :

- Plus concentrées sur le « Change The Bank » que sur le « Run The Bank »

- Dépensées sur des cycles courts (grâce entre autres à l’émergence de la méthode agile)

- Dotées d’une issue difficilement prévisible, comme le prouvent les portefeuilles digitaux (par exemple les PoCs, MVPs).

Par ailleurs, l’hyper médiatisation du Digital a déformé la valeur réelle de ces projets pour les acteurs de la Tech, avec d’énormes écarts entre les banques européennes et les FinTechs (P/TBV pour un ratio de 1 à 5-7).

Revoir les indicateurs d’évaluation des portefeuilles de projets IT

C’est pourquoi les banques devraient revoir les indicateurs par lesquels elles évaluent les portefeuilles de projets IT. La mondialisation implique que chaque événement externe a davantage d’impact sur le milieu bancaire et ce de façon plus rapide qu’auparavant, créant ainsi un climat d’incertitude autour des projets. Les méthodes traditionnelles d’évaluation des projets (quand elles existent au sein des banques), comme l’actualisation des flux de trésorerie ou la méthode des Multiples, évaluent ainsi les risques et le retour sur investissement de manière trop rigide et ne sont plus adaptées à l’évaluation de projets stratégiques, qui supposent une certaine flexibilité managériale.

L’approche des « Options Réelles »

L’approche dite des « Options Réelles » convient mieux et fournit un meilleur aperçu de la valeur d’un projet ou d’un actif, puisqu’elle permet de répondre à l’optionalité induite par les changements de trajectoire des projets, dus à des événements externes (par exemple, des nouveaux entrants dans le secteur des FinTechs, des changements de maturité de technologies sous-jacentes) ou internes (refonte de stratégie, retours d’expérience sur les PoCs / MVPs).

Les étapes de l’analyse par les « Options Réelles »

La démarche d’analyse par les « Options Réelles » peut être résumée en quelques étapes simples, qui intègrent notamment :

- Tri qualitatif (analyse de projet) : le management doit décider quels projets doivent être analysés, en accord avec les objectifs de l’entreprise.

- Étude des flux de trésorerie : il est nécessaire de créer un modèle d’actualisation des flux de trésorerie qui sert de base d’analyse pour les études de cas, afin de calculer la valeur actuelle nette (VAN) de chaque projet.

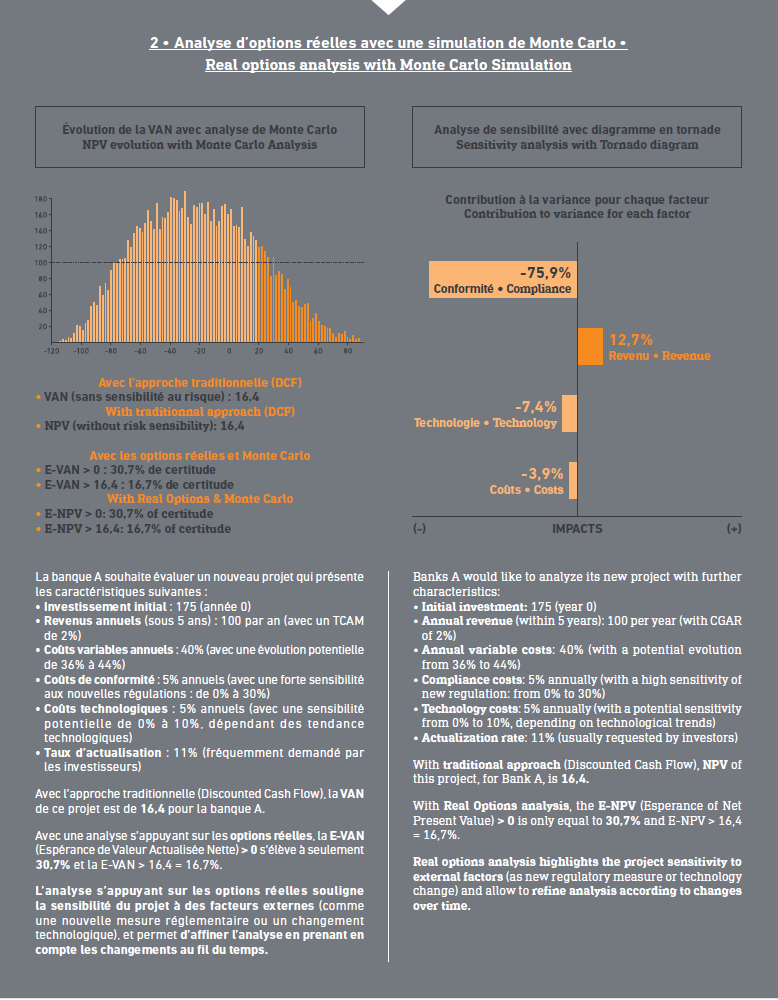

- Simulation de Monte Carlo : il s’agit d’intégrer une analyse de sensibilité sur le modèle d’actualisation des flux de trésorerie (évolution des recettes, coûts, CAPEX, taux d’imposition…) afin d’identifier les corrélations potentielles (représentées par des nœuds décisionnels) d’un projet avec des facteurs exogènes (cf. Tornado chart sur l’illustration 2). Lorsque les corrélations sont établies et connues, utiliser la simulation de Monte Carlo permet d’obtenir un aperçu plus précis de l’espérance de rentabilité et donc la VAN associée (Illustration 3).

- Modélisation et analyse du processus des « Options Réelles » : la volatilité de la VAN est égale à l’écart type des retours logarithmiques des flux de trésorerie (illustration 3, NPV evolution).

- Identification des options réelles utilisables : en se basant sur l’identification de l’optionalité stratégique (qui comprend, entre autres, la possibilité d’étendre, contracter, abandonner, changer, choisir et ainsi de suite) existante pour chaque projet, les analystes peuvent choisir quels aspects analyser plus en détail.

- Optimisation du portefeuille et des ressources : l’analyse par les options réelles ne s’applique pas seulement à un projet mais il offre au management la possibilité de considérer les résultats d’un portefeuille de projets imbriqués les uns avec les autres afin d’optimiser les investissements en fonction des contraintes de temps et de ressources.

Le passage à une approche basée sur une e-VAN étendue

Avec la méthode d’analyse par les « Options Réelles », le management pourrait passer d’une approche fondée sur la VAN à une approche fondée sur une e-VAN étendue et présupposer de l’incertitude d’un projet pour pouvoir légitimement effectuer des ajustements au fil de l’eau, quand l’investissement devient trop risqué. Il s’agit de fusionner les données du projet avec des influences internes et externes pour passer d’une approche déterministe sur le ROI (Return on Investment) à une analyse probabiliste du rendement des investissements IT.

La revue de la méthodologie d’analyse des projets internes

Le secteur bancaire, à l’instar de l’industrie, pourrait donc revoir sa méthodologie d’analyse des projets internes en y intégrant la théorie des « Options Réelles », afin d’optimiser les portefeuilles IT. Néanmoins, tous les chefs de projet n’étant pas forcément familiers avec les modèles mathématiques utilisés ou les estimations nécessaires à une analyse de sensibilité, les banques pourraient utiliser l’optionalité dans une version simplifiée.

L’analyse des « Options Réelles » au niveau d’un portefeuille de projets

De notre point de vue, l’analyse des « Options Réelles » doit être utilisée au niveau d’un portefeuille de projets, et non pas à la maille du projet, en regroupant les projets selon leur sensibilité, afin de mieux maîtriser l’espérance de rentabilité des projets IT. Par ailleurs, cette méthodologie peut être conjuguée à un management frugal des investissements en cette période d’incertitude économique.